Quel est le plafond pris en compte pour bénéficier de la réduction d’impôt dans le cadre du régime Pinel ?

L’ intérêt principal d’un investissement locatif dans Pinel est la réduction d’impôt qui peut bénéficier aux propriétaires de logements neufs ou dans VEFA (Sale in the Future State of Achèvement). Pour bénéficier d’une taxe immobilière, ce régime d’incitation à l’investissement locatif est toutefois soumis à certaines conditions que les propriétaires doivent respecter :

- Zonage : le logement doit être situé dans l’une des zones fixées par la loi Le

- plafond du loyer : le montant des loyers Pinel est encadré et ne doit pas dépasser un certain seuil

- Le plafond de ressources Pinel : le revenu des locataires d’un logement Pinel ne doit pas dépasser un certain seuil encadré par la loi en fonction de la zone géographique de l’habitation

Dans cet article Flatlooker, nous trouverons exclusivement nous-mêmes intérêt dans le plafond des ressources Pinel. Quels sont ces plafonds ? Est-ce qu’ils varient d’une année à l’autre ? Quels papiers devraient locataire fournir ? Que se passe-t-il si le revenu du locataire dépasse la limite de ressources Pinel après la signature du bail ? Flatlooker vous donne toutes les réponses et vous accompagne dans le choix de votre futur locataire.

A lire également : LMNP : tout savoir sur le futur de la location meublée ?

Plan de l'article

Quelles sont les limites des ressources Pinel ?

Les plafonds de ressources Pinel sont révisés chaque année. Ils sont intrinsèquement liés à la zone géographique dans laquelle se trouve le logement. Ces plafonds de revenu dépendent de deux critères :

- Revenu du locataire La

- composition de la maison fiscale

La limite de ressources Pinel ne sera pas la même pour une personne seule ou avec 3 enfants à charge. Tous les baux locatifs signés entre le 1er janvier et le 31 décembre 2018 doivent respecter les seuils suivants :

A lire en complément : L'importance de la situation géographique dans la défiscalisation immobilière

| Zone A Bis | Zone A | Zone B1 | Zone B2 | |

| Personne seule | 38 465 | 38 465 | 31 352 | 28 217 |

| Couple | 57 489 | 57 489 | 41 868 | 37 861 |

| Personne ou couple célibataire 1 enfant à charge | 75 361 | 69 105 | 50 349 | 45 314 |

| Personne seule ou couple 2 enfants à charge | 89 439 | 82 776 | 60 783 | 54 705 |

| Personne seule ou couple 3 enfants à charge | 107 053 | 97 991 | 71 504 | 64 354 |

| Personne célibataire ou couple 4 enfants | 120 463 | 110 271 | 80 584 | 72 526 |

| Augmentation supplémentaire des personnes à charge | 13 421 | 12 286 | 8 990 | 8 089 |

Ces plafonds de revenu sont révisés annuellement et sont déterminés en fonction de la zone géographique du logement, du revenu du locataire et de la composition de sa maison fiscale.

Quel exercice financier de référence devrait être pris en compte pour les plafonds de ressources Pinel ?

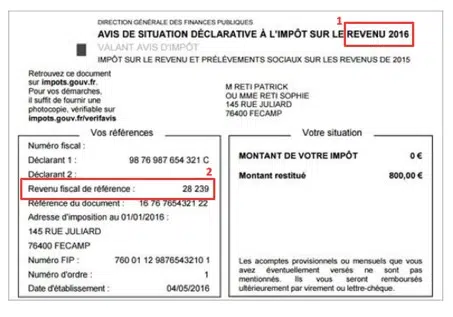

Vigilance ! C’est une erreur souvent commise par les propriétaires. Le revenu fiscal de référence que les locataires doivent fournir est sur l’avis d’impôt N-2 (et non N-1) ! Les propriétaires doivent donc dire au locataire éventuel d’apporter une copie de l’avis de taxation pour l’année N-2. Cela vous permettra d’économiser des allers-retours inutiles avec ce dernier. Par exemple, pour un bail conclu en novembre 2018, le revenu fiscal de référence (RFR) indiqué sur l’avis d’impôt de 2016(déclaré en 2017) doit être pris en compte. Ensuite, il suffit de comparer le RFR avec les plafonds de ressources Pinel.

Y a-t-il une exception qui confirme la règle ?

Oui, il existe une exception à ce principe. Le Bulletin officiel de la fiscalité des finances publiques (BOFIP) indique que « si les ressources du locataire dans l’année précédant celle de la signature du contrat de location (année N-1) sont inférieures à celles de l’année de référence (année N-2) et que cette situation peut être justifiée, à la date de signature du contrat de location, par la production par le locataire de l’avis fiscal correspondant, il est permis de retenir les ressources du locataire sur le RFR figurant sur l’avis d’impôt sur le revenu émis pour l’année précédente à la signature du bail (année N-1) pour l’évaluation de la condition requise pour l’application de l’avantage fiscal concerné. »

Plus précisément, si un locataire parisien a déclaré un revenu de 39 000€ en 2017 pour l’année 2016 (année N-2) mais a déclaré un revenu de 37 000€ en 2018 pour 2017, puis il est éligible au plafond Pinel pour la zone A bis (plafond fixé à 37,508€ dans la zone A bis qui inclut Paris). Son revenu de l’année N-2 ne lui a pas permis d’être admissible au plafond Pinel, mais son revenu N-1 avait diminué, il entre maintenant la casquette Pinel dans la zone A Bis pour une seule personne.

L’ exercice de référence à prendre en compte est l’année N-2 (et non N-1). N’oubliez pas de le préciser au locataire en amont qui aura sans doute le réflexe de prendre l’avis de taxation N-1.

Toutefois, il existe une exception à la règle qui rend un locataire admissible au plafond Pinel pour l’année N-1 : si le revenu de ce dernier a diminué au cours de l’année N-1 par rapport à l’année N-2 et que son nouveau revenu se situe dans le plafond des ressources Pinel.

Comment s’assurer qu’un locataire est admissible au plafond de ressources Pinel ?

Comme nous l’avons mentionné plus haut, deux facteurs doivent être pris en compte : le revenu fiscal de référence (RFR) et la composition de la maison fiscale.

Prenons un exemple concret, votre logement est situé à Paris, donc il est situé dans la zone Pinel A bis. M. Patrick Reti, candidat à la location de votre logement, vous envoie son pour un déménagement en novembre 2018. Sur demande de votre part, il fournit son avis fiscal 2016 (année N-2). M. Reti est-il admissible à une location Pinel ?

Voici les informations à vérifier sur l’avis fiscal 2016 de M. Reti :

Page 1 de l’avis fiscal du locataire

:

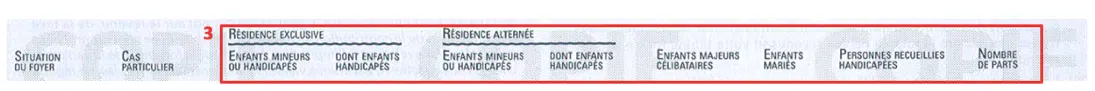

Page 3 de l’avis fiscal (pied de page)

:

- Date de l’avis d’impôt : pour une location Pinel en 2018, le avis d’impôt : L’impôt doit être celui de 2016 (année N-2)

- Revenu fiscal de référence : le revenufiscal de référence est 28,239€. Votre logement est situé à Paris dans la zone A bis où le plafond des ressources est indexé à 37,508€

- La situation de la maison : M. Reti n’a pas d’enfant à charge (si c’était le cas, cela serait indiqué dans le pied de page, par exemple : « Enfants mineurs ou handicapés : 1 »)

Que se passe-t-il si le revenu du locataire dépasse le plafond des ressources Pinel après emménager ?

Votre locataire respecte bien les critères de plafonnement des ressources Pinel au moment de la signature du bail. Le revenu de ces derniers à N-2 est inférieur au plafond de ressources Pinel correspondant à la superficie dans laquelle le logement est situé. Mais que se passe-t-il si le locataire a déjà mis ses valises et que son revenu augmente et dépasse les plafonds autorisés après avoir emménagé ? Ne paniquez pas, le plafond de ressources Pinel est calculé en fonction des revenus N-2 à la date de signature du bail. Même si le revenu du locataire passe de célibataire au double le 1er décembre 2018, par exemple, cela n’a aucune incidence sur son admissibilité, qui était fondée sur son avis d’impôt de 2016 (année N-2).

Le principal avantage d’un investissement locatif à Pinel est la taxe immobilière qu’il permet. Il est donc important que le revenu du locataire ne dépasse pas la limite des ressources Pinel afin de bénéficier d’un rabais fiscal.

À propos de Flatlooker

Flatlooker est la première agence de gestion de location 100% en ligne ! Nos experts immobiliers spécialisés dans la gestion locative Pinel vous accompagnent à chaque étape : promotion et commercialisation de votre bien immobilier, recherche du locataire et vérification de son dossier de location conformément aux restrictions Pinel, location et gestion. Contactez-nous dès maintenant pour découvrir notre offre de gestion locative à 3,9% TTC !